Новини Податкової служби

Леся Карнаух: ДПС більше ніж на чверть зменшила кількість фактичних перевірок з моменту запровадження мораторію

ДПС свідомо працює над зменшенням кількості перевірок. Це зміна підходу у взаємодії з бізнесом. Бо довіра та постійний діалог – більш ефективні, ніж тиск.

Після запровадження мораторію кількість фактичних перевірок скоротилася більше ніж на чверть – 27 %. Про це на своїй сторінці у Facebook повідомила в. о. Голови ДПС Леся Карнаух.

«Якщо у липні 2025 року ми провели близько 3,6 тисячі фактичних перевірок, то вже у грудні їх кількість зменшилася до 2,6 тисячі. Ми прибираємо штучні перепони. Бізнес, який тримає економіку, платить податки та зарплати, попри постійні атаки ворога, має отримувати належну підтримку від держави», – додала вона.

Водночас Леся Карнаух зазначила, що підтримка буде там, де все чесно та прозоро. Вона нагадала, що мораторій на перевірки – це не про повну заборону. Контроль не зникає, ДПС активно впроваджує ризико-орієнтований підхід. Фокусуємося лише на реальних ризиках та порушеннях.

Аналогічний підхід був застосований і при складанні плану-графіка перевірок на цей рік. Все відкрито та зрозуміло.

Ще одна важлива річ. Перевірки не скасовані для суб’єктів господарювання, які здійснюють діяльність у сфері обігу підакцизних товарів.

«Виклики – надзвичайні. І кожен має бути відповідальним. Від цього виграють всі: і бізнес, і держава», – додала Леся Карнаух.

Пресслужба Головного управління ДПС у Чернігівській області

________________________________________________________________

Бізнес працює в складних умовах – ДПС нагадує прості правила щодо пального для генераторів

Сьогодні кожен працюючий генератор

– це не просто обладнання, а запорука стійкості бізнесу та внесок у спільну

витривалість країни.

Нагадуємо платникам про кілька

правил зберігання пального для таких пристроїв. Вони допоможуть працювати в

умовах відключень спокійно і без наслідків.

Без жодних дозволів

Держава максимально спростила

вимоги на період воєнного стану.

Можна зберігати до 2 000

літрів пального для заправлення електрогенератора на кожному об’єкті.

Ліцензія, дозвільні документи чи

інші адмінпослуги не потрібні.

Якщо пального більше ніж 2

000 літрів

Потрібно подати декларацію про

зберігання пального.

Декларація:

- подається безоплатно;

- складається у довільній формі;

- може бути подана в паперовому або

електронному вигляді;

- подається до територіального

органу податкової служби.

Право на зберігання пального

виникає з моменту подання декларації без очікування додаткових рішень

Що обов'язково зазначити в

декларації:

1. Дані про суб’єкта:

назва компанії (або ПІБ підприємця), код ЄДРПОУ (або РНОКПП), місцезнаходження.

2. Технічні дані:

загальна місткість резервуарів та ємностей, що використовуються для зберігання.

3. Адреса:

фактичне місцезнаходження цих ємностей.

Чому важливо не ігнорувати

ці правила

ДПС цінує сумлінність

бізнесу. Протягом 2025 року та на початку 2026 року податківцями не встановлено

жодного факту порушень цих вимог, а фінансові санкції не застосовувалися. Це

свідчить про високу правову культуру бізнесу.

Перевірте свої обсяги зберігання

вже сьогодні. Якщо вони перевищують 2 000 літрів – просто подайте

декларацію. Це швидко і безкоштовно.

ДПС щиро вдячна кожному бізнесу,

який продовжує працювати в надскладних умовах.

Сьогодні виклики однакові для всіх

– війна, постійні обстріли, відсутність світла та тепла. І ми працюємо спільно

з бізнесом, щоб максимально прибрати зайві бар’єри для ефективної роботи.

Пресслужба Головного управління ДПС у Чернігівській області

______________________________________________________________________

Про ставки податків для фізичних

осіб-підприємців

Пунктом 293.1 ст. 293

Податкового кодексу України (далі – Кодексу) визначено, що ставки єдиного

податку для платників першої групи встановлюються у відсотках (фіксовані

ставки) до розміру прожиткового мінімуму для працездатних осіб, встановленого

законом на 1 січня податкового (звітного) року (далі – прожитковий мінімум),

другої групи – у відсотках (фіксовані ставки) до розміру мінімальної заробітної

плати, встановленої законом на 1 січня податкового (звітного) року (далі –

мінімальна заробітна плата).

Фіксовані ставки

єдиного податку встановлюються сільськими, селищними, міськими радами для

фізичних осіб – підприємців (далі – ФОП), які здійснюють господарську

діяльність, залежно від виду господарської діяльності, з розрахунку на

календарний місяць:

- для першої групи платників єдиного

податку – не більше 10 відсотків розміру прожиткового мінімуму;

- для другої групи платників єдиного

податку – не більше 20 відсотків розміру мінімальної заробітної плати.

З 01.01.2026

відповідно до статей 7 та 8 Закону України від 03 грудня 2025 року № 4695-IX

«Про Державний бюджет України на 2026 рік» установлено місячні розміри:

прожиткового мінімуму у сумі 3 328 грн та мінімальної заробітної плати – 8 647

гривень.

Отже, максимальний

місячний розмір єдиного податку у 2026 році для ФОП – платників єдиного податку

першої групи становить 332,80 грн, для платників єдиного податку другої групи –

1 729,40 гривень.

При цьому слід

враховувати, що згідно з п. 293.4 ст. 293 Кодексу ставка єдиного податку

встановлюється для платників єдиного податку першої – третьої групи (ФОП) у

розмірі 15 відсотків:

1) до суми перевищення

обсягу доходу, визначеного у підпунктах 1, 2 і 3 п. 291.4 ст. 291 Кодексу;

2) до доходу,

отриманого від провадження діяльності, не зазначеної у реєстрі платників

єдиного податку, віднесеного до першої або другої групи;

3) до доходу,

отриманого при застосуванні іншого способу розрахунків, ніж зазначений у главі

1 розділу XIV Кодексу;

4) до доходу,

отриманого від здійснення видів діяльності, які не дають права застосовувати

спрощену систему оподаткування (крім платників єдиного податку третьої групи –

електронних резидентів (е-резидентів);

5) до доходу,

отриманого платниками першої або другої групи від провадження діяльності, яка

не передбачена у підпунктах 1 або 2 п. 291.4 ст. 291 Кодексу відповідно.

Нагадуємо, ФОП –

платники єдиного податку є платниками військового збору.

Ставка військового

збору для ФОП – платників єдиного податку першої, другої і четвертої груп у

2026 році – 864,7 грн (10 відсотків розміру мінімальної заробітної плати,

встановленої законом на 1 січня податкового (звітного) року, з розрахунку на

календарний місяць). Сплачується щомісячно не пізніше 20 числа (включно)

поточного місяця.

Щодо встановлених граничних обсягів доходів у 2026

році для платників єдиного податку фізичних

осіб-підприємців

Звертаємо

увагу підприємців – платників єдиного податку на встановлені граничні обсяги

доходів у 2026 році для кожної групи платників єдиного податку. Дотримання цих

лімітів є ключовою умовою для перебування у відповідній групі спрощеної системи

оподаткування.

Так, у

2026 році діють такі ліміти річного доходу:

- для

платників І групи – не більше 1 444 049 грн;

- для

платників ІІ групи – не більше 7 211 598 грн;

- для

платників ІІІ групи – не більше 10 091 049 грн.

Важливо,

що зазначені суми є граничними, тобто включають в себе загальну суму доходу,

отриманого протягом календарного року в межах обраної підприємцем групи. У

разі, якщо підприємець перевищує встановлений для його групи ліміт,

законодавством передбачено обов’язковий перехід до вищої групи оподаткування.

Зокрема,

якщо підприємець І або ІІ групи перевищує дозволений обсяг доходу, він має

перейти на наступну групу єдиного податку. При цьому платник ІІ групи у разі

перевищення переходить на ІІІ групу.

У випадку

ж, коли підприємець ІІІ групи перевищує граничну суму доходу в 10 091 049

грн., він втрачає право перебувати на спрощеній системі і повинен перейти на

загальну систему оподаткування з усіма наслідками, які з цього випливають

(зокрема, необхідністю ведення повного бухгалтерського обліку, сплати ПДФО,

військового збору, ПДВ тощо, залежно від форми господарювання).

Також

варто нагадати, що підприємець, який порушує умови перебування на спрощеній

системі, у тому числі перевищує обсяг доходу, може бути виключений з реєстру

платників єдиного податку, що тягне за собою нарахування податків і штрафів

відповідно до загальної системи.

Для

ефективного ведення бізнесу рекомендується систематично контролювати власний

дохід, вести облік виручки, регулярно переглядати інформацію в електронному

кабінеті платника та за потреби – своєчасно змінювати систему оподаткування або

групу.

Головне

управління ДПС у Чернігівській області також нагадує, що у разі самостійного

виявлення перевищення доходу, підприємець повинен подати заяву про перехід на

іншу систему оподаткування або групу у встановлений строк, щоб уникнути

застосування фінансових санкцій.

Пресслужба

Головного управління ДПС у Чернігівській області

____________________________________________________________________________За січень-грудень 2025 року на Чернігівщині сплачено 43 млрд гривень податків, зборів та єдиного внеску

Платниками Чернігівщини протягом 2025 року до

бюджетів усіх рівнів сплачено 27,2 млрд грн податків, зборів та

обов’язкових платежів, що на 24,4 відс. (на 5,3 млрд грн) перевищує факт

надходжень 2024 року. Єдиного соціального внеску надійшло 15,8 млрд гривень

(зростання на 20,8 відс.).

Про це повідомила в. о. начальника Головного

управління ДПС у Чернігівській області Тетяна Рубан.

До державного бюджету спрямовано 16,1 млрд грн, що

становить 59,2 відс. загальної суми сплачених податків. Значну частину

надходжень забезпечено за рахунок сплати податку на доходи фізичних осіб і

військового збору – 10,6 млрд грн (65,6 відс. надходжень до державного

бюджету), податку на додану вартість – 3,1 млрд грн (19,2 відс.), податку

на прибуток – 1,2 млрд грн (7,2 відс.) та рентних платежів за

користування природними ресурсами – 1 млрд грн (6,3 відс.).

До місцевих бюджетів усіх рівнів платниками податків

забезпечено 11,1 млрд грн

(40,8 відс. в загальній сумі надходжень), в тому числі податку на доходи

фізичних осіб – 7,1 млрд грн (63,6 відс. в загальнообласній сумі

надходжень до місцевих бюджетів), єдиного податку – 1,8 млрд грн (16,5 відс.),

податку на майно – 1,2 млрд грн (11,8 відс.).

За січень - грудень 2025 року найбільшу частку у

надходженнях до зведеного бюджету Чернігівської області становить сплата

суб’єктами господарювання податків, зборів та платежів по таких галузях:

- державне управління, оборона, охорона

правопорядку, освіта та охорона здоров’я – 34,5 відс.;

- сільське та лісове господарство – 18,6 відс.;

- переробна промисловість – 10,7 відс.;

- оптова і роздрібна торгівля, ремонт

автотранспортних засобів – 6,4 відс.;

- добувна промисловість – 5 відс.;

- діяльність у сфері виробництва та

розподілення електроенергії, газу та води – 3,5 відс.;

- будівництво – 1,8 відсотків.

Тетяна Рубан подякувала платникам податків за

належне виконання своїх обов’язків щодо сплати податків та єдиного внеску,

мужність та сумлінність у веденні бізнесу навіть у надскладних умовах воєнного

часу.

Пресслужба Головного управління ДПС у Чернігівській області

Сьогодні кожен працюючий генератор – це не просто обладнання, а запорука стійкості бізнесу та внесок у спільну витривалість країни.

Нагадуємо платникам про кілька правил зберігання пального для таких пристроїв. Вони допоможуть працювати в умовах відключень спокійно і без наслідків.

Без жодних дозволів

Держава максимально спростила вимоги на період воєнного стану.

Можна зберігати до 2 000 літрів пального для заправлення електрогенератора на кожному об’єкті.

Ліцензія, дозвільні документи чи інші адмінпослуги не потрібні.

Якщо пального більше ніж 2 000 літрів

Потрібно подати декларацію про зберігання пального.

Декларація:

- подається безоплатно;

- складається у довільній формі;

- може бути подана в паперовому або електронному вигляді;

- подається до територіального органу податкової служби.

Право на зберігання пального виникає з моменту подання декларації без очікування додаткових рішень

Що обов'язково зазначити в декларації:

1. Дані про суб’єкта: назва компанії (або ПІБ підприємця), код ЄДРПОУ (або РНОКПП), місцезнаходження.

2. Технічні дані: загальна місткість резервуарів та ємностей, що використовуються для зберігання.

3. Адреса: фактичне місцезнаходження цих ємностей.

Чому важливо не ігнорувати ці правила

ДПС цінує сумлінність бізнесу. Протягом 2025 року та на початку 2026 року податківцями не встановлено жодного факту порушень цих вимог, а фінансові санкції не застосовувалися. Це свідчить про високу правову культуру бізнесу.

Перевірте свої обсяги зберігання вже сьогодні. Якщо вони перевищують 2 000 літрів – просто подайте декларацію. Це швидко і безкоштовно.

ДПС щиро вдячна кожному бізнесу, який продовжує працювати в надскладних умовах.

Сьогодні виклики однакові для всіх – війна, постійні обстріли, відсутність світла та тепла. І ми працюємо спільно з бізнесом, щоб максимально прибрати зайві бар’єри для ефективної роботи.

Пресслужба Головного управління ДПС у Чернігівській області

______________________________________________________________________

Про ставки податків для фізичних осіб-підприємців

Пунктом 293.1 ст. 293 Податкового кодексу України (далі – Кодексу) визначено, що ставки єдиного податку для платників першої групи встановлюються у відсотках (фіксовані ставки) до розміру прожиткового мінімуму для працездатних осіб, встановленого законом на 1 січня податкового (звітного) року (далі – прожитковий мінімум), другої групи – у відсотках (фіксовані ставки) до розміру мінімальної заробітної плати, встановленої законом на 1 січня податкового (звітного) року (далі – мінімальна заробітна плата).

Фіксовані ставки єдиного податку встановлюються сільськими, селищними, міськими радами для фізичних осіб – підприємців (далі – ФОП), які здійснюють господарську діяльність, залежно від виду господарської діяльності, з розрахунку на календарний місяць:

- для першої групи платників єдиного податку – не більше 10 відсотків розміру прожиткового мінімуму;

- для другої групи платників єдиного податку – не більше 20 відсотків розміру мінімальної заробітної плати.

З 01.01.2026 відповідно до статей 7 та 8 Закону України від 03 грудня 2025 року № 4695-IX «Про Державний бюджет України на 2026 рік» установлено місячні розміри: прожиткового мінімуму у сумі 3 328 грн та мінімальної заробітної плати – 8 647 гривень.

Отже, максимальний місячний розмір єдиного податку у 2026 році для ФОП – платників єдиного податку першої групи становить 332,80 грн, для платників єдиного податку другої групи – 1 729,40 гривень.

При цьому слід враховувати, що згідно з п. 293.4 ст. 293 Кодексу ставка єдиного податку встановлюється для платників єдиного податку першої – третьої групи (ФОП) у розмірі 15 відсотків:

1) до суми перевищення обсягу доходу, визначеного у підпунктах 1, 2 і 3 п. 291.4 ст. 291 Кодексу;

2) до доходу, отриманого від провадження діяльності, не зазначеної у реєстрі платників єдиного податку, віднесеного до першої або другої групи;

3) до доходу, отриманого при застосуванні іншого способу розрахунків, ніж зазначений у главі 1 розділу XIV Кодексу;

4) до доходу, отриманого від здійснення видів діяльності, які не дають права застосовувати спрощену систему оподаткування (крім платників єдиного податку третьої групи – електронних резидентів (е-резидентів);

5) до доходу, отриманого платниками першої або другої групи від провадження діяльності, яка не передбачена у підпунктах 1 або 2 п. 291.4 ст. 291 Кодексу відповідно.

Нагадуємо, ФОП – платники єдиного податку є платниками військового збору.

Ставка військового збору для ФОП – платників єдиного податку першої, другої і четвертої груп у 2026 році – 864,7 грн (10 відсотків розміру мінімальної заробітної плати, встановленої законом на 1 січня податкового (звітного) року, з розрахунку на календарний місяць). Сплачується щомісячно не пізніше 20 числа (включно) поточного місяця.

Щодо встановлених граничних обсягів доходів у 2026 році для платників єдиного податку фізичних осіб-підприємців

Звертаємо увагу підприємців – платників єдиного податку на встановлені граничні обсяги доходів у 2026 році для кожної групи платників єдиного податку. Дотримання цих лімітів є ключовою умовою для перебування у відповідній групі спрощеної системи оподаткування.

Так, у 2026 році діють такі ліміти річного доходу:

- для платників І групи – не більше 1 444 049 грн;

- для платників ІІ групи – не більше 7 211 598 грн;

- для платників ІІІ групи – не більше 10 091 049 грн.

Важливо, що зазначені суми є граничними, тобто включають в себе загальну суму доходу, отриманого протягом календарного року в межах обраної підприємцем групи. У разі, якщо підприємець перевищує встановлений для його групи ліміт, законодавством передбачено обов’язковий перехід до вищої групи оподаткування.

Зокрема, якщо підприємець І або ІІ групи перевищує дозволений обсяг доходу, він має перейти на наступну групу єдиного податку. При цьому платник ІІ групи у разі перевищення переходить на ІІІ групу.

У випадку ж, коли підприємець ІІІ групи перевищує граничну суму доходу в 10 091 049 грн., він втрачає право перебувати на спрощеній системі і повинен перейти на загальну систему оподаткування з усіма наслідками, які з цього випливають (зокрема, необхідністю ведення повного бухгалтерського обліку, сплати ПДФО, військового збору, ПДВ тощо, залежно від форми господарювання).

Також варто нагадати, що підприємець, який порушує умови перебування на спрощеній системі, у тому числі перевищує обсяг доходу, може бути виключений з реєстру платників єдиного податку, що тягне за собою нарахування податків і штрафів відповідно до загальної системи.

Для ефективного ведення бізнесу рекомендується систематично контролювати власний дохід, вести облік виручки, регулярно переглядати інформацію в електронному кабінеті платника та за потреби – своєчасно змінювати систему оподаткування або групу.

Головне управління ДПС у Чернігівській області також нагадує, що у разі самостійного виявлення перевищення доходу, підприємець повинен подати заяву про перехід на іншу систему оподаткування або групу у встановлений строк, щоб уникнути застосування фінансових санкцій.

Пресслужба Головного управління ДПС у Чернігівській області

____________________________________________________________________________________________________Місцеві бюджети Чернігівщини поповнились на 11,1 млрд гривень податків

та зборів протягом 2025 року У Головному управлінні ДПС у Чернігівській області

повідомили, що до місцевих бюджетів усіх рівнів Чернігівської області за

січень-грудень 2025 року надійшло 11,1 млрд грн від сплати податків і

зборів. Із загальної суми до обласного бюджету спрямовано 1,6 млрд грн,

решту коштів отримали бюджети територіальних громад.В. о. начальника Головного

управління ДПС у Чернігівській області Тетяна Рубан пояснила структуру

наповнення місцевих бюджетів. У порівнянні з минулорічними

зросли надходження податку з доходів фізичних осіб (на 15,2 відс.), єдиного податку на

підприємницьку діяльність (на 18,1

відс.), податку

на майно (на 23,5 відс.), акцизного податку (на 14,9 відс.). Найбільшу частку у загальній сумі надходжень (63,6

відс.) становить податок на доходи фізичних осіб, якого сплачено 7,1 млрд

гривень.Єдиного податку на підприємницьку діяльність

надійшло 1,8 млрд грн (16,5 відс. загальної суми надходжень до

місцевих бюджетів). Податку на майно (за земельні ділянки, нерухомість,

транспорт) сплачено 1,3 млрд грн (11,8 відс. доходів місцевих

бюджетів). Акцизного податку від реалізації алкогольних напоїв,

тютюнових виробів та пального надійшло 455 млн грн (4,1 відс.).Частка решти податків і зборів у загальній сумі

становить 4 відс.: рентної плати за користування природними ресурсами сплачено

171 млн грн, податку на прибуток – 197 млн грн, плати за ліцензії – 27,4

млн грн, екологічного податку – 19,0 млн гривень.Тетяна Рубан зазначила, що найбільший внесок у

надходження до місцевих бюджетів області забезпечили платники, що здійснюють

діяльність у сфері сільського господарства (24,2 відс.

або 2,7 млрд грн за рахунок сплати податку на доходи фізичних осіб,

єдиного податку з сільгоспвиробників, плати за землю, тощо). Також значні суми сплатили установи сфери державного

управління, освіти та охорони здоров’я (18,8 відс. загальної суми або 2,1 млрд грн), промислові

підприємства (16,2 відс. або 1,8 млрд грн).Від громадян надійшло 1,9 млрд грн податків з

підприємницької діяльності, за майно, від декларування доходів (19 відс.

загальної суми надходжень).Галузь торгівлі та громадського харчування поповнила

бюджети на 957 млн грн (8,5 відс. доходів місцевих бюджетів),

транспорту – на 477 млн грн (4,3 відс.), лісового господарства – на 218 млн грн

(2 відс.), будівництва – на 130 млн грн (1,2 відс.). Пресслужба Головного управління ДПС у Чернігівській області

_______________________________________________________

2026 рік для ФОП: нові розміри єдиного податку та військового збору

З 1 січня 2026 року для фізичних осіб – підприємців, які працюють на першій та другій групах єдиного податку, діятимуть нові розміри ставок єдиного податку та військового збору.

Максимальний місячний розмір єдиного податку:

ФОП 1 групи – 332,80 грн (не більше 10 % прожиткового мінімуму)

ФОП 2 групи – 1 729,40 грн (не більше 20 % мінімальної зарплати).

Військовий збір для ФОП першої, другої та четвертої груп – 864,70 грн (10 % мінімальної заробітної плати).

Розміри ставок залежать від соціальних показників, установлених на 2026 рік Законом України «Про Державний бюджет України на 2026 рік»:

- прожитковий мінімум для працездатних осіб – 3 328 грн;

- мінімальна заробітна плата – 8 647 грн.

Саме від цих сум розраховуються ставки єдиного податку та розмір військового збору.

Єдиний податок

Згідно зі ст. 293 Податкового кодексу України ставки встановлюються:

- для 1 групи – у відсотках від прожиткового мінімуму;

- для 2 групи – у відсотках від мінімальної зарплати.

Фіксовані ставки податку встановлюють сільські, селищні та міські ради, залежно від виду господарської діяльності ФОП, з розрахунку на календарний місяць.

Підвищена ставка 15 % застосовується до доходів ФОП 1–3 груп у разі:

- перевищення граничного обсягу доходу (підпункти 1, 2 і 3 п. 291.4 ст. 291 ПКУ);

- отримання доходу від провадження діяльності, не зазначеного у реєстрі платників єдиного податку;

- застосування іншого способу розрахунків, ніж дозволені ПКУ (глава 1 розділу XIV ПКУ);

- здійснення заборонених для спрощеної системи видів діяльності (крім платників єдиного податку третьої групи – електронних резидентів (е-резидентів);

- провадження ФОП 1 або 2 груп діяльності, не передбаченої для відповідної групи (підпункт 1 або 2 п. 291.4 ст. 291 ПКУ відповідно).

Військовий збір

Для ФОП – платників єдиного податку першої, другої та четвертої груп у 2026 році ставка складає 10 % мінімальної заробітної плати, встановленої на 1 січня податкового (звітного) року.

Строк сплати – щомісячно, не пізніше 20 числа (включно) поточного місяця.

Вимога щодо обов’язкового використання платіжних терміналів для певних категорій торговців відтермінована

Відтерміновано строки обов’язкового забезпечення безготівкових розрахунків, у тому числі через електронні платіжні засоби, застосунки та платіжні пристрої, для окремих торговців.

Відповідно до постанови КМУ від 29 грудня 2025 року № 1768 це стосується:

- торговців – фізичних осіб-підприємців – платників єдиного податку першої групи;

- торговців, які здійснюють торгівлю з використанням торгових автоматів;

- торговців, які здійснюють виїзну (виносну) торгівлю;

- торговців, які здійснюють продаж власноручно вирощеної або відгодованої продукції.

Для цих торговців обов’язок проведення безготівкових розрахунків виникатиме через три місяці після припинення або скасування воєнного стану.

Радимо платникам використати додатковий час для підготовки до переходу на безготівкові розрахунки.

Довідково:

Постанова Кабінету Міністрів України від 29 грудня 2025 року № 1768 «Про внесення зміни до пункту 1 постанови Кабінету Міністрів України від 29 липня 2022 року № 894».

Звертаємо увагу, що вимоги постанови КМУ № 894 не поширюються на торговців, які провадять господарську діяльність на територіях територіальних громад, розташованих в районі проведення воєнних (бойових) дій або які перебувають в тимчасовій окупації, оточенні (блокуванні).

Звільнення також діятиме протягом трьох місяців після припинення бойових дій, деокупації або звільнення від оточення територій.

Перелік таких територій затверджує Міністерство з питань реінтеграції тимчасово окупованих територій України.

Пресслужба Головного управління ДПС у Чернігівській області

___________________________________________________________________________

Тимчасове звільнення від податкових обов’язків для бізнесу з прифронтових територій: хто має право та як отримати

Платники податків із прифронтових територій, які постраждали внаслідок бойових дій, можуть отримати тимчасове звільнення від виконання податкових обов’язків.

Таке право визначено наказом Міністерства фінансів України від 29.07.2022 № 225. Ним для такого бізнесу передбачено перенесення термінів подання звітності та сплати податків на дату після закінчення воєнного стану або відновлення можливості виконання платником своїх обов’язків.

Хто може скористатися:

Право на звільнення мають юридичні та фізичні особи, які постраждали від російської агресії і не можуть виконувати свої податкові обов’язки через її наслідки, зокрема:

- руйнування повністю або частково виробничих потужностей;

- знищення комп’ютерного та іншого обладнання;

- перебування на території бойових дій;

- окупацію території, де розташоване підприємство або його об’єкти оподаткування;

- втрату доступу до виробничих чи управлінських приміщень;

- втрату інших виробничих чи необоротних активів.

Тимчасове звільнення передбачає:

перенесення термінів:

- подання звітності з визначених податків, зборів, обов’язкових платежів;

- сплати визначених податків, зборів та обов’язкових платежів;

звільнення від штрафних санкцій за:

- несвоєчасну реєстрацію податкових або акцизних накладних;

- порушення порядку застосування РРО/ПРРО.

Що необхідно зробити:

Платник податків має подати до контролюючого органу заяву довільної форми з документами на підтвердження.

Це можуть бути:

- акти фіксації пожеж, руйнувань, складені уповноваженими працівниками ДСНС;

- дані з Державного реєстру речових прав на нерухоме майно, про право власності на майно;

- витяги з ЄРДР про реєстрацію кримінальних правопорушень;

- банківські виписки про відсутність коштів як інших джерел доходу підприємства;

- інші документи з підтвердженням фактів перешкод або неможливості.

Подати їх можна за місцем податкової реєстрації або до будь-якого сервісного центру ДПС особисто, поштою (з повідомленням про вручення) або через Електронний кабінет.

Розгляд документів:

Контролюючий орган розглядає заяву та документи протягом 20 календарних днів.

Якщо документів недостатньо – платнику направляється рішення з пропозицією надати додаткові матеріали для підтвердження протягом 10 календарних днів. Після отримання таких додаткових документів, контролюючий орган розглядає їх протягом 20 календарних днів.

Рішення щодо можливості чи неможливості виконання податкових обов’язків платником приймається з урахуванням індивідуальних особливостей бізнесу та обставин кожного платника, причинно-наслідкового зв’язку та усіх документів.

У разі позитивного рішення платник отримує право виконати свої податкові обов’язки протягом шести місяців після скасування дії воєнного стану або після відновлення можливості їх виконання. Інфографіка: https://tax.gov.ua/media-tsentr/novini/924744.html

Леся Карнаух: З початку року сплата ПДФО більше ніж на 20 % перевищила минулорічний показник

Сплата податку на доходи фізичних осіб з початку року більше ніж на 20 % перевищила минулорічний показник. Загалом протягом січня – липня поточного року платники сплатили 346,8 млрд грн. Про це на своїй сторінці у Facebook повідомила в. о. Голови ДПС Леся Карнаух.

Це на 59 млрд грн більше ніж торік.

Лідерство за сплатою продовжують тримати: Київ – 82,7 млрд грн, Дніпропетровська область – 34 млрд грн, Львівська область – 23,5 млрд грн, Київська область – 20,6 млрд гривень.

«Навіть у непростих умовах економіка продовжує працювати. І наше завдання без тиску створити умови, коли бізнес буде все більше зацікавлений у сплаті офіційної зарплати, а не в «тіні». Бо це, у тому числі, і кошти для розвитку громад та реалізації на місцях важливих проєктів», – додала Леся Карнаух.

Нагадуємо громадянам про можливість скористатися податковою знижкою. Це право передбачено для платників податку на доходи фізичних осіб, які протягом року здійснювали витрати, що підлягають компенсації з бюджету.

Документи на отримання податкової знижки за витратами 2024 року можна подавати до 31 грудня 2025 року.

Як отримати податкову знижку: https://tax.gov.ua/media-tsentr/novini/870381.html.

Як подати декларацію – детальніше за посиланням: https://tax.gov.ua/media-tsentr/novini/866521.html.

Пресслужба Головного управління ДПС у Чернігівській області

Урядом упорядковано повноваження Державної податкової служби України

Оновлені функції передбачені змінами до Положення про Державну податкову службу України. Все узгоджено з чинним законодавством.

Коротко про зміни:

ДПС адмініструватиме внесок на підтримку працевлаштування осіб з інвалідністю.

За рахунок внеску буде фінансуватися соціальний захист осіб з інвалідністю та дітей з інвалідністю.

Тому уточнені функції та права ДПС щодо:

- ведення обліку, адміністрування та контролю за своєчасністю подання звітності;

- перевірки повноти, достовірності та своєчасності нарахування і сплати внеску;

- застосування відповідальності;

- погашення податкового боргу та стягнення недоїмки;

- участі в аналізі та прогнозуванні надходжень внеску;

- складання звітності щодо стану розрахунків платників із бюджетом тощо.

Посилення контролю за підакцизною продукцією.

Положення доповнено нормами щодо ліцензування діяльності суб’єктів господарювання у сфері:

- вирощування тютюну та ферментації тютюнової сировини;

- оптової та роздрібної торгівлі цією продукцією.

Облік та контроль за обігом маркованої підакцизної продукції ДПС буде здійснювати із використанням Електронної системи обігу алкогольних напоїв, тютюнових виробів та рідин, що використовуються в електронних сигаретах.

ДПС також уповноважена:

- контролювати сплату акцизу із ввезення, виробництва та реалізації на митній території України маркованої продукції;

- виконувати вимоги законодавства у сфері обігу підакцизної продукції;

- забезпечувати електронну простежуваність обігу продукції;

- адмініструвати сплату авансових внесків з податку на прибуток і ПДФО суб’єктами роздрібної торгівлі пальним.

Маємо також повноваження повідомляти НАБУ про факти, які можуть свідчити про спроби надання неправомірної вигоди службовим особам іноземних держав.

ГУ ДПС у Чернігівській області: Про результати контрольно - перевірочної роботи податкового аудиту за I півріччя 2025 року

Протягом січня-червня поточного року підрозділами управлінням податкового аудиту Головного управління ДПС у Чернігівській області проведено 857 перевірок, результати яких узгоджені, в тому числі: 19 документальних планових перевірок, 110 документальні позапланові перевірки, 728 фактичних перевірок.

Перевірки підприємств щодо дотримання вимог податкового законодавства здійснюються при наявності у них податкових ризиків щодо несплати сум податків, зборів, які визначаються системою ризикоорієнтовного відбору та іншою податковою інформацією ДПС України.

За результатами перевірок платників податків, які порушили вимоги податкового законодавства, встановлено заниження грошових зобов’язань (з урахуванням штрафних санкцій), результати яких узгоджено, на суму 322,5 млн гривень.

Із донарахованих сум до бюджетів усіх рівнів сплачено (погашено) 28,8 млн гривень.

Разом з тим, зменшено від’ємне значення об’єкта оподаткування податком на прибуток на суму 13,4 млн грн, зменшено заявлену до відшкодування з бюджету ПДВ на суму 7,3 млн грн, зменшено від’ємне значення різниці між податковими зобов’язаннями та податковим кредитом з ПДВ на суму 50 млн гривень.

Нагадуємо, що за результатами документальних перевірок під час воєнного стану діє пом’якшення у застосуванні штрафних санкцій.

Так, відповідно до підункту 69.37 пункту 69 підрозділу 10 розділу ХХ «Перехідні положення» Податкового кодексу України тимчасово, у разі сплати платником податків протягом 30 календарних днів з дня, наступного за днем отримання податкового повідомлення-рішення, суми податкового зобов'язання, нарахованого за результатами документальних перевірок, які були відновлені або розпочаті з 1 серпня 2023 року та завершені до дня припинення або скасування воєнного стану на території України, штрафні (фінансові) санкції (штрафи), нараховані на суму такого податкового зобов'язання, вважаються скасованими, а пеня не нараховується. Сума податкового зобов'язання, сплаченого у порядку, передбаченому цим підпунктом, не підлягає оскарженню.

Пресслужба Головного управління ДПС у Чернігівській області

_____________________________________________________________________________________________________________

Леся Карнаух: Надходження до місцевих бюджетів за півріччя зросли на 18,2 % порівняно з минулорічним показником

До місцевих бюджетів за січень – червень 2025 року надійшло 236,5 млрд грн. Це на 18,2 %, або майже на 36,4 млрд грн більше показника за перше півріччя минулого року. Про це на своїй сторінці у Facebook повідомила в. о. Голови Державної податкової служби України Леся Карнаух.

Основні джерела наповнення місцевих бюджетів:

- податок на доходи фізичних осіб – 138 млрд грн (+19,6 % до січня – червня минулого року);

- єдиний податок – 38 млрд грн (+13,2 %);

- податок на прибуток підприємств – 18,2 млрд грн (+22,2 %);

- податок на майно – 26,8 млрд грн (+14,8 %);

- акцизний податок з вироблених в Українi пiдакцизних товарiв (продукцiї) – 1,3 млрд грн (+62,5 %);

- туристичний збiр – 142,6 млн грн (+33,2 %);

- екологічний податок – 765,2 млн грн (+3,5 %).

«Податкова на місцях разом із громадами працює над підвищенням якості адміністрування податків. Що більше коштів отримуватимуть місцеві бюджети, то більше можливостей для реалізації важливих проєктів. Разом з громадами та бізнесом ми формуємо ресурс для розвитку, попри складні умови», – зазначила Леся Карнаух.

Пресслужба Головного управління ДПС у Чернігівській області

05.07.2025

Електронний кабінет: прибираємо фізичні перепони

та бар’єри в комунікації

З метою забезпечення доступності та підвищення ефективності інформаційної взаємодії з контролюючими органами, Головне управління ДПС у Чернігівській області, звертає увагу на можливості здійснення листування в електронному вигляді через Електронний кабінет, відповідно до пункту 42.4 статті 42 Податкового кодексу України (далі - Кодекс).

Підпунктами 17.1.13 та 17.1.14 пункту 17.1 статті 17 Податкового кодексу України від 02.12.2010р. № 2755-VI зі змінами та доповненнями (далі – Кодекс) передбачено, що платник податків має прав самостійно обирати спосіб взаємодії з контролюючим органом в електронній формі через електронний кабінет, якщо інше не встановлено Кодексом, реалізовувати через електронний кабінет права та обов’язки, передбачені Кодексом та які можуть бути реалізовані в електронній формі засобами електронного зв’язку.

Платники податків, які подають звітність в електронній формі та/або пройшли електронну ідентифікацію онлайн в Електронному кабінеті, можуть здійснювати листування з контролюючими органами засобами електронного зв’язку в електронній формі з дотриманням вимог законів України від 22 травня 2003 року № 851-ІV «Про електронні документи та електронний документообіг» із змінами та доповненнями (далі - Закон № 851) та від 05 жовтня 2017 року № 2155-VІІІ «Про електронні довірчі послуги» із змінами та доповненнями (далі - Закон № 2155).

Листування контролюючих органів з платниками податків, визначеними абзацом першим пункту 42.4 статті 42 Кодексу, які подали заяву про бажання отримувати документ через Електронний кабінет, здійснюється засобами електронного зв’язку в електронній формі з дотриманням вимог законів № 851 та № 2155 шляхом надіслання документа в електронний кабінет з одночасним надісланням платнику податків на його електронну адресу (адреси) інформації про вид документа, дату та час його надіслання в електронний кабінет, інформаційні матеріали щодо порядку подання Заяви додаються.

Електронний кабінет забезпечує можливість реалізації платниками податків право та обов’язків, визначених Кодексом та іншими законами, контроль за дотриманням яких покладено на контролюючі органи, та нормативно - правовими актами, прийнятими на підставі та на виконання цього Кодексу, зокрема отримання будь - якого документа, що стосується такого платника податків та має бути виданий йому контролюючим органом згідно із законодавством України, забезпечення взаємодії платників податків з контролюючими органами з інших питань, передбачених Кодексом, яка може бути реалізована в електронній формі засобами електронного зв’язку (пункт 411.2 статті 421 Кодексу).

Порядок функціонування Електронного кабінету затверджено наказом Міністерства фінансів України від 14.07.2017 № 637, який зареєстрований в Міністерстві юстиції України від 01 серпня 2017 за № 942/30810, зі змінами і доповненнями (далі - Порядок).

Відповідно до пункту 18 Порядку функціонування Електронного кабінету затвердженого наказом Міністерства фінансів України від 14.07.2017 № 637, зареєстрованого в Міністерстві юстиції України від 01 серпня 2017 за № 942/30810, зі змінами (далі - Порядок) листування контролюючих органів з платниками податків, які подають звітність в електронній формі у встановленому законодавством порядку та/або пройшли електронну ідентифікацію онлайн в Електронному кабінеті, здійснюється в електронній формі за умови подання Заяви про бажання отримувати документ через Електронний кабінет за формою згідно з додатком 3 до Порядку.

Водночас направлення контролюючими органами таких листів платникам податків в електронній формі має ряд переваг, зокрема:

отримання документів від контролюючого органу в електронному вигляді через Електронний кабінет;

миттєве отримання повідомлень на електронну пошту про надходження документів Електронний кабінет (інформації про вид документа, дату та час його надіслання в Електронний кабінет);

забезпечення своєчасного отримання повідомлень, вимог, рішень та іншої офіційної кореспонденції;

зменшення кількості особливих візитів до контролюючих органів;

постійний доступ до архіву листування в Електронному кабінеті.

Крім того, Електронний кабінет є захищеним, персоналізованим та безпечним електронним сервісом, який спрощує процес отримання податкових послуг платниками податків, мінімізує безпосередній контакт з органами ДПС та унеможливлює виникнення корупційних ризиків при надання послуг.

Пресслужба Головного управління ДПС у Чернігівській області

___________________________________________________________________________________________________________________

03.07.2025

ДПС вже у жовтні планує поновити співпрацю з Офісом технічної допомоги Казначейства США

ДПС вже у жовтні планує поновити

співпрацю з Офісом технічної допомоги Казначейства США. Це питання під час

онлайн-зустрічі обговорила в. о. Голови Державної податкової служби України

Леся Карнаух та фахівці Офісу.

«Сьогодні прагнемо не тільки

поновити, але і посилити нашу співпрацю. З експертами Офісу технічної допомоги

під час онлайн-зустрічі обговорили як рухатимемося далі, щоб зміни стали ще

відчутнішими. Оновимо план нашої спільної роботи з урахуванням не лише

попередніх результатів, а й існуючих напрямів співпраці з МВФ, ЄС, а також

проєктів з податковими службами Фінляндії та Естонії», – сказала Леся

Карнаух.

Серед ключових напрямів нового

періоду співпраці:

- запровадження системи оцінки

ефективності роботи податкових органів за міжнародною методологією TADAT;

- впровадження системи управління

ризиками;

- удосконалення підходів до

адміністрування податків, зокрема податку на прибуток.

Активну фазу нової співпраці

планується розпочати вже у жовтні. До цього – оновимо та фіналізуємо спільний

план дій.

«Вдячна команді ОТД Казначейства

США. Бо така допомога – реалізація та запровадження конкретних змін», –

наголосила в. о. Голови ДПС.

Офіс технічної допомоги

Казначейства США майже 10 років надає підтримку Державній податковій службі у

розвитку ефективного податкового адміністрування. ОТД реалізує проєкти у

багатьох країнах світу.

Завдяки підтримці міжнародних

експертів ДПС вже має конкретні результати партнерства:

- впроваджено управління змінами та

проєктне управління;

- впроваджується CRM у

контрольно-перевірочній діяльності, удосконалюються аналітичні підходи та

якість аудиту;

- концепцію управління податковим

боргом;

- посилення антикорупційних

заходів;

- трансфертне ціноутворення та

впровадження КІК.

Пресслужба Головного управління ДПС у Чернігівській області

_________________________________________________________________________________

У січні-травні 2025 року на Чернігівщині сплачено 16,8 млрд гривень податків, зборів та єдиного внеску

До бюджетів усіх рівнів платниками податків Чернігівської області у січні-травні 2025 року сплачено 10,8 млрд грн податків, зборів та обов’язкових платежів, що на 27,8 відс. (на 2,3 млрд грн) перевищує факт надходжень відповідного періоду 2024 року. Єдиного соціального внеску надійшло 6 млрд гривень (зростання на 20,6 відс.).

Зокрема до державного бюджету спрямовано 6,4 млрд грн, що становить 59,2 відс. загальної суми сплачених податків. Значна частина надходжень забезпечена від сплати податку на доходи фізичних осіб і військового збору – 4 млрд грн (62,7 відс. надходжень до державного бюджету), податку на додану вартість – 1,2 млрд грн (18,7 відс.), податку на прибуток – 626 млн грн (9,8 відс.) та рентних платежів за користування природними ресурсами – 446 млн грн (7 відс.).

До місцевих бюджетів усіх рівнів платниками податків забезпечено 4,4 млрд грн (40,8 відс. в загальній сумі надходжень), в тому числі податку на доходи фізичних осіб – 2,6 млрд грн (58,5 відс. в загальнообласній сумі надходжень до місцевих бюджетів), єдиного податку – 872 млн грн (19,8 відс.), податку на майно – 518 млн грн (11,8 відс.).

За січень - травень 2025 року найбільшу частку у надходженнях податків, зборів та платежів до зведеного бюджету Чернігівської області становить сплата суб’єктами господарювання по таких галузях:

- державне управління, оборона, охорона правопорядку, освіта та охорона здоров’я – 33,8 відс.;

- сільське та лісове господарство – 18 відс.;

- переробна промисловість – 11,1 відс.;

- оптова і роздрібна торгівля, ремонт автотранспортних засобів – 6,6 відс.;

- добувна промисловість – 5,2 відс.;

- діяльність у сфері виробництва та розподілення електроенергії, газу та води – 4,1 відс.;

- будівництво – 1,8 відсотки.

Головне управління ДПС у Чернігівській області висловлює вдячність платникам податків за належне виконання своїх обов’язків щодо сплати податків до бюджетів та єдиного внеску, навіть за несприятливих умов для ведення бізнесу під час воєнного стану.

У січні-травні 2025 року місцеві бюджети Чернігівщини поповнились на 4,4 мільярдів гривень податків та зборів

У Головному управлінні ДПС у Чернігівській області повідомили, що до місцевих бюджетів усіх рівнів Чернігівської області за січень-травень 2025 року надійшло 4,4 млрд грн від сплати податків і зборів. Із загальної суми в обласний бюджет спрямовано 658 млн грн, решту коштів отримали бюджети територіальних громад.

У порівнянні з минулорічними зросли надходження податку з доходів фізичних осіб (на 17,4 відс.), єдиного податку ( на 28,2 відс.), податку на майно (на 30,5 відс.), акцизного податку (на 32,9 відс.).

Найбільшу частку у загальній сумі (58,5 відс.) становить податок на доходи фізичних осіб, якого сплачено 2,6 млрд гривень.

Єдиного податку на підприємницьку діяльність надійшло 872 млн грн (19,8 відс. загальної суми надходжень до місцевих бюджетів).

Податку на майно (за земельні ділянки, нерухомість, транспорт) сплачено 518 млн грн (11,8 відс. доходів місцевих бюджетів).

Акцизного податку від реалізації алкогольних напоїв, тютюнових виробів та пального надійшло 184 млн грн (4,2 відс.).

Частка решти податків і зборів у загальній сумі становить 5,7 відс.: рентної плати за користування природними ресурсами сплачено 80 млн грн, податку на прибуток – 136 млн грн, плати за ліцензії – 11,0 млн грн, екологічного податку – 9,8 млн гривень.

П’яту частину надходжень до місцевих бюджетів області забезпечили платники, що здійснюють діяльність у сфері сільського господарства (22,3 відс. або 982 млн грн).

Також значні суми сплатили установи сфери державного управління, освіти та охорони здоров’я (18 відс. загальної суми або 791 млн грн), промислові підприємства (17,4 відс. або 763 млн грн).

Від громадян надійшло 805 млн грн податків з підприємницької діяльності, за майно, від декларування доходів (18,3 відс. загальної суми надходжень).

Галузь торгівлі та громадського харчування поповнила бюджети на 390 млн грн (8,9 відс. доходів місцевих бюджетів), транспорту – на 189 млн грн (4,3 відс.), лісового господарства – на 88 млн грн (2 відс.), будівництва – на 50 млн грн (1,1 відс.).

Пресслужба Головного управління ДПС у Чернігівській області

До уваги платників податків які здійснюють сільськогосподарське виробництво та мають ліцензії на зберігання пального (виключно для потреб власного споживання чи промислової переробки)

Головне управління ДПС у Чернігівській області звертає увагу платників податків, у тому числі сільськогосподарських виробників, щодо безумовного дотримання норм чинного законодавства та вимог щодо реєстрації платниками акцизного податку, реєстрації акцизних складів та обладнання, розташованого на складах згідно вимогами пп. 14.1.6 статті 14 Податкового кодексу України, а саме: платники зобов’язані зареєструвати акцизні склади у разі перевищення щорічних обсягів поставки пального 1000 метрів кубічних (окрім платників єдиного податку четвертої групи, які отримують протягом календарного року пальне в обсягах, що не перевищують 10 000 кубічних метрів).

Таким чином, відповідно п п. 14.1.6. ст 14 Податкового кодексу України від 02 грудня 2010 року № 2755-VI (зі змінами та доповненнями) (далі – ПКУ):

акцизний склад - це:

а) спеціально обладнані приміщення на обмеженій території (далі - приміщення), розташовані на митній території України, де під контролем постійних представників контролюючого органу розпорядник акцизного складу провадить свою господарську діяльність шляхом вироблення, оброблення (перероблення), змішування, розливу, пакування, фасування, зберігання, одержання чи видачі, а також реалізації спирту етилового, горілки та лікеро-горілчаних виробів;

б) приміщення або територія на митній території України, де розпорядник акцизного складу провадить свою господарську діяльність шляхом вироблення, оброблення (перероблення), змішування, розливу, навантаження-розвантаження, зберігання, реалізації пального.

Не є акцизним складом:

а) приміщення відокремлених підрозділів розпорядника акцизного складу, які використовуються ним виключно для пакування, фасування, зберігання, одержання чи видачі маркованих марками акцизного податку горілки та лікеро-горілчаних виробів, відвантажених з акцизного складу, а також для здійснення оптової та/або роздрібної торгівлі відповідно до отриманої розпорядником акцизного складу ліцензії;

б) приміщення або територія, на кожній з яких загальна місткість розташованих ємностей для навантаження-розвантаження та зберігання пального не перевищує 200 кубічних метрів, а суб’єкт господарювання (крім платника єдиного податку четвертої групи) - власник або користувач такого приміщення або території отримує протягом календарного року пальне в обсягах, що не перевищують 1000 кубічних метрів (без урахування обсягу пального, отриманого через паливороздавальні колонки в місцях роздрібної торгівлі пальним, на які отримано відповідні ліцензії), та використовує пальне виключно для потреб власного споживання чи промислової переробки і не здійснює операцій з реалізації та зберігання пального іншим особам.

Критерій, визначений цим підпунктом, щодо загальної місткості ємностей для навантаження-розвантаження та зберігання пального не застосовується до ємностей суб’єктів господарювання, які є розпорядниками хоча б одного акцизного складу;

в) приміщення або територія незалежно від загальної місткості розташованих ємностей для навантаження-розвантаження та зберігання пального, власником або користувачем яких є суб’єкт господарювання - платник єдиного податку четвертої групи, який отримує протягом календарного року пальне в обсягах, що не перевищують 10000 кубічних метрів (без урахування обсягу пального, отриманого через паливороздавальні колонки в місцях роздрібної торгівлі пальним, на які отримано відповідні ліцензії), та використовує пальне виключно для потреб власного споживання і не здійснює операцій з реалізації та зберігання пального іншим особам;

г) паливний бак як ємність для зберігання пального безпосередньо в транспортному засобі або обладнанні чи пристрої;

ґ) приміщення або територія, у тому числі платника податку, де зберігається або реалізується виключно пальне у споживчій тарі ємністю до 5 літрів включно, отримане від виробника або особи, яка здійснила його розлив у таку тару.

Таким чином згідно з вимогами пп.14.1.6 статті 14 ПКУ платники зобов’язані зареєструвати акцизні склади у разі перевищення щорічних обсягів поставки пального 1000 метрів кубічних (окрім платників єдиного податку четвертої групи, які отримують протягом календарного року пальне в обсягах, що не перевищують 10000 кубічних метрів).

Пресслужба Головного управління ДПС у Чернігівській області

06.06.2025

Руслан Кравченко: ДПС змінює підходи до перевірок: фокус – на їх цифровізації

З початку року фахівці податкового аудиту Державної податкової служби вже провели 16,5 тисячі фактичних перевірок. Вони стосувалися дотримання законодавства при розрахункових операціях та легальності оформлення трудових відносин із працівниками.

Про це в Telegram-каналі повідомив Голова Державної податкової служби Руслан Кравченко.

За його словами, за результатами перевірок донараховано понад 692,3 млн грн штрафів.

Найбільш поширені порушення:

- невидача фіскального чека;

- порушення порядку ведення обліку товарних запасів за місцем їх реалізації;

- використання праці найманих осіб без належного оформлення трудових відносин;

- відсутність кодів УКТ ЗЕД для підакцизних товарів чи марки акцизного податку для алкогольних напоїв.

«Змінюємо підходи до перевірок та підвищуємо їх ефективність та прозорість. Зосереджуємося на їх цифровізації», – розповів Руслан Кравченко.

Він, зокрема, відзначив, що у 2025 році розпочато відеофіксацію перевірок через нагрудні відеореєстратори. Це захист для обох сторін процесу та підвищення якості та обʼєктивності контрольних заходів.

«Наша мета — створити рівні умови для всіх, зробити процес більш зручним, мінімізувати корупційні ризики та захистити права суб’єктів господарювання і посадових осіб контролюючих органів під час судових оскаржень», – наголосив Голова ДПС.

Пресслужба Головного управління ДПС у Чернігівській області

_____________________________________________________________________

30.05.2025

Руслан Кравченко: ДПС фіксує нову хвилю фейкових розсилок

від імені податкової

Фіксуємо нову хвилю масового розповсюдження фейкових електронних листів нібито від імені Державної податкової служби. За останній тиждень це вже друга така хвиля. Про це в Telegram-каналі повідомив Голова ДПС Руслан Кравченко.

«Вже отримали сигнали про це від платників низки регіонів. Наголошуємо!!! ДПС не має стосунку до такої розсилки! Вкладення у листах містить шкідливе програмне забезпечення, яке активується після відкриття PDF-файлу. Після переходу запускається програмне забезпечення, яке надає віддалений доступ до вашого комп’ютера зловмисникам», – сказав він.

Всі офіційні адреси електронної пошти ДПС обов’язково мають містити доменне ім’я «tax.gov.ua» після символу «@».

У ДПС радять не відкривати вкладення у підозрілих повідомленнях. «Є сумніви щодо походження листа – звертайтесь напряму до податкової». – додав Руслан Кравченко.

Пресслужба Головного управління ДПС у Чернігівській області

_______________________________________________________________

20.05.2025

У січні-квітні 2025 року на Чернігівщині сплачено 13,2 млрд гривень податків, зборів та єдиного внеску

У Головному управлінні ДПС у Чернігівській області повідомили, що до бюджетів усіх рівнів Чернігівської області платниками податків у січні-квітні 2025 року сплачено 8,4 млрд грн податків, зборів та обов’язкових платежів, що на 29,3 відс. (на 1,9 млрд грн) перевищує факт надходжень відповідного періоду 2024 року. Єдиного соціального внеску надійшло 4,7 млрд гривень (зростання на 20,9 відс.).

Зокрема до державного бюджету спрямовано 5 млрд грн, що становить 59,3 відс. загальної суми сплачених податків. Значна частина надходжень забезпечена від сплати податку на доходи фізичних осіб і військового збору – 3,1 млрд грн (62,8 відс. надходжень до державного бюджету), податку на додану вартість – 987 млн грн (19,7 відс.), податку на прибуток – 439 млн грн (8,8 відс.) та рентних платежів за користування природними ресурсами – 360 млн грн (7,2 відс.).

До місцевих бюджетів усіх рівнів платниками податків забезпечено 3,4 млрд грн (40,7 відс. в загальній сумі надходжень), в тому числі податку на доходи фізичних осіб – 2 млрд грн (58,1 відс. в загальнообласній сумі надходжень до місцевих бюджетів), єдиного податку – 736 млн грн (21,5 відс.), податку на майно – 406 млн грн (11,8 відс.).

За січень - квітень 2025 року найбільшу частку у надходженнях податків, зборів та платежів до зведеного бюджету Чернігівської області становить сплата суб’єктами господарювання по таких галузях:

- державне управління, оборона, охорона правопорядку, освіта та охорона здоров’я – 34,1 відс.;

- сільське та лісове господарство – 18,5 відс.;

- переробна промисловість – 10,6 відс.;

- оптова і роздрібна торгівля, ремонт автотранспортних засобів – 6,9 відс.;

- добувна промисловість – 5,4 відс.;

- діяльність у сфері виробництва та розподілення електроенергії, газу та води – 3,5 відс.;

- будівництво – 1,8 відсотки.

Головне управління ДПС у Чернігівській області висловлює вдячність платникам податків за належне виконання своїх обов’язків щодо сплати податків до бюджетів та єдиного внеску, навіть за несприятливих умов для ведення бізнесу під час воєнного стану.

Пресслужба Головного управління ДПС у Чернігівській області

У січні-квітні 2025 року місцеві бюджети Чернігівщини поповнились на 3,4 млрд гривень податків та зборів

До місцевих бюджетів усіх рівнів Чернігівської області за січень-квітень 2025 року надійшло 3,4 млрд грн від сплати податків і зборів. Із загальної суми в обласний бюджет спрямовано 462 млн грн, решту коштів отримали бюджети територіальних громад.

У порівнянні з минулорічними зросли надходження податку з доходів фізичних осіб (на 15,9 відс.), єдиного податку ( на 31,8 відс.), податку на майно (на 28,2 відс.), акцизного податку (на 38,5 відс.).

Найбільшу частку у загальній сумі (58,1 відс.) становить податок на доходи фізичних осіб, якого сплачено 2,0 млрд гривень.

Єдиного податку на підприємницьку діяльність надійшло 736 млн грн (21,5 відс. загальної суми надходжень до місцевих бюджетів).

Податку на майно (за земельні ділянки, нерухомість, транспорт) сплачено 406 млн грн (11,8 відс. доходів місцевих бюджетів).

Акцизного податку від реалізації алкогольних напоїв, тютюнових виробів та пального надійшло 148 млн грн (4,3 відс.).

Частка решти податків і зборів у загальній сумі становить 4,3 відс.: рентної плати за користування природними ресурсами сплачено 60 млн грн, податку на прибуток – 61 млн грн, плати за ліцензії – 8,1 млн грн, екологічного податку – 6,1 млн гривень.

Четверту частину надходжень до місцевих бюджетів області забезпечили платники, що здійснюють діяльність у сфері сільського господарства (23,4 відс. або 801 млн грн).

Також значні суми сплатили установи сфери державного управління, освіти та охорони здоров’я (17,9 відс. загальної суми або 614 млн грн), промислові підприємства (16,2 відс. або 555 млн грн).

Від громадян надійшло 619 млн грн податків з підприємницької діяльності, за майно, від декларування доходів (18,0 відс. загальної суми надходжень).

Галузь торгівлі та громадського харчування поповнила бюджети на 313 млн грн (9,1 відс. доходів місцевих бюджетів), транспорту – на 149 млн грн (4,3 відс.), лісового господарства – на 68 млн грн (2 відс.), будівництва – на 39 млн грн (1,1 відс.).

Пресслужба Головного управління ДПС у Чернігівській області

___________________________________________________________________

13.05.2025

Надходження до місцевих бюджетів за чотири місяці поточного року зросли на 18,5 % порівняно з аналогічним періодом 2024 року. Загалом місцеві бюджети за січень – квітень отримали понад 156,3 млрд грн. Це на 24,4 млрд грн більше, ніж торік. Про це повідомив Голова Державної податкової служби Руслан Кравченко в Telegram-каналі.

«Вдячний кожному платнику податків. Зростання надходжень до місцевих бюджетів в умовах війни – індикатор стійкості громад та їх фінансової самостійності. Ці кошти дають змогу реалізовувати важливі соціальні місцеві ініціативи», – сказав він.

Основні джерела наповнення у січні – квітні 2025 року:

- податок на доходи фізичних осіб – майже 87,7 млрд грн (+21 % до січня – квітня 2024 року),

- єдиний податок – 28,6 млрд грн (+14,6 %),

- податок на майно – майже 18,2 млрд грн (+14,5 %),

- податок на прибуток підприємств – 11,8 млрд грн (+12,1 %),

- акцизний податок з вироблених в Україні підакцизних товарів (продукції) – 809,3 млн грн (+61,2 %),

- туристичний збір – 99,1 млн грн (+35,4 %).

09.05.2025

Управління оподаткування фізичних осіб Головного управління ДПС у Чернігівській області звертає Вашу увагу, на переваги використання Електронного кабінету платника та необхідність подання Заяви про бажання отримувати документ через Електронний кабінет.

Платнику податків, який подає звітність в електронній формі та подав Заяву про бажання отримувати документ через Електронний кабінет (ідентифікатор форми F/J1391602), контролюючий орган засобами електронного зв’язку в електронній формі надсилає в Електронний кабінет копії наказів про проведення перевірок, повідомлення про проведення перевірок, акти (довідки) перевірок, відповідні запити та інші документи, складені у зв’язку з проведенням та за результатами перевірок і звірок, податкові повідомлення-рішення. Зазначені надіслані документи є доступними для платника податків у вкладці «Вхідні» меню «Вхідні/вихідні документи» приватної частини Електронного кабінету.

Датою вручення платнику податків документа є дата, зазначена у квитанції про доставку у текстовому форматі, що відправляється з Електронного кабінету автоматично та свідчить про дату та час доставки документа платнику податків. У разі якщо доставка документа відбулася після 18 години, датою вручення документа платнику податків вважається наступний робочий день. Якщо доставка відбулася у вихідний чи святковий день, датою вручення документа платнику податків вважається перший робочий день, що настає за вихідним або святковим днем.

У разі неотримання контролюючим органом квитанції про доставку документа в Електронний кабінет протягом двох робочих днів з дня його надіслання такий документ у паперовій формі на третій робочий день з дня відправлення з Електронного кабінету надсилається за адресою (місцезнаходженням, податковою адресою) платника податків/фінансового агента рекомендованим листом з повідомленням про вручення або особисто вручається платнику податків/фінансовому агенту (його представнику), а строк доставки документа в Електронний кабінет, не зараховується до строку надіслання документів, визначеного ПКУ.

У зв’язку з цим, пропонуємо Вам направити відповідну Заяву про бажання отримувати документ через Електронний кабінет та використовувати всі переваги даного електронного сервісу.

Управління оподаткування фізичних

осіб Головного управління ДПС у

Чернігівській області

___________________________________________________________________

Руслан Кравченко: ДПС працює над удосконаленням підходів до розрахунку податкового навантаження

Про умови ведення бізнесу, податкове навантаження та ветеранську політику говорили сьогодні Голова ДПС Руслан Кравченко та представники понад 60 підприємств та бізнес-асоціацій Івано-Франківщини. До діалогу також долучився народний депутат Марʼян Заблоцький.

Як відзначив Голова ДПС, наразі в регіоні на обліку понад 93 тис. суб’єктів господарювання. Їх кількість порівняно з минулим роком зросла на понад 3,3 тисячі.

Учасники обговорили стандартні питання від бізнесу – блокування податкових накладних, виконання судових рішень, віднесення до ризикових. Тут ДПС вже має напрацьований алгоритм, який дозволяє оперативно вирішувати питання.

Ще одне важливе питання – істотна різниця в податковому навантаженні між регіонами в межах однієї галузі.

«На жаль, до сьогодні не існувало уніфікованих підходів до розрахунку податкового навантаження по регіонах. Команда ДПС вже працює над розробкою справедливих підходів, які враховуватимуть особливості ведення господарської діяльності в різних регіонах. До кінця травня плануємо вже вийти з конкретними пропозиціями, щоб обговорити їх з бізнесом. Бо саме це – про довіру та партнерство між податковою та бізнесом», – зазначив Голова ДПС.

Він також акцентував увагу на ветеранській політиці, зазначивши, що це – одне з пріоритетних питань і закликав всю команду ДПС особливо уважно ставитися до усіх звернень наших захисників, адже людяність – основа кожної комунікації.

«Під час зустрічі один із наших захисників, який має бізнес, порушив питання щодо податкових перевірок для тих, хто проходить службу по мобілізації. Цілком погоджуюсь, що тим, хто на передовій, не до того, аби займатися питаннями перевірки. Тому тут має бути вкрай зважений підхід. Як зі сторони податківців, так і з боку законодавців», – сказав Руслан Кравченко.

Він нагадав, що в кожному регіоні працюють спеціальні «гарячі лінії», де наші захисники та ветерани можуть отримати фахові консультації з податкових питань.

Говорили також про перегляд критеріїв роботи «Клубу білого бізнесу».

«Для мене весь бізнес, який працює чесно – білий. На це завжди налаштовую і працівників податкової. Поки зміни офіційно не затверджені, податкова вже рухається вперед. На практиці ми вже визнаємо відповідальний бізнес – доброчесним, незалежно від його членства в клубі чи формального статусу. З усіма проблемними питаннями також завжди можна звернутися до консультаційних центрів в регіонах», – додав Руслан Кравченко.

Пресслужба Головного управління ДПС у Чернігівській області

Руслан Кравченко: ДПС на практиці доводить конструктивність співпраці з громадами

Закарпаття стало десятим регіоном, який Голова ДПС Руслан Кравченко відвідав разом з командою ДПС. Понад 30 представників місцевого бізнесу – від малого та великого мали змогу поспілкуватися з керівництвом ДПС під час зустрічі за участі начальника Закарпатської ОВА Мирослава Білецького та народного депутата Марʼяна Заблоцького.

Обговорили широкий перелік питань: блокування податкових накладних, адміністрування майнових податків, оподаткування продажів на онлайн-платформах.

Як відзначив Голова ДПС, питання, яке все частіше порушують в регіонах – можливість передачі функцій адміністрування майнових податків (нерухомість, земля) громадам.

«Тут моя позиція незмінна. Як колишній очільник Київщини знаю, що проблема не в механізмах, а в бажанні працювати. ДПС – прихильник конструктивної співпраці з громадами, і на практиці це доводимо. Громади за сприяння ДПС мають зробити реальну інвентаризацію місцевих ресурсів: нерухомість, земля, договори. Саме це сприятиме надходженням до місцевих бюджетів. І саме такий алгоритм є ефективною роботою», – підкреслив Руслан Кравченко.

Ще одне актуальне питання – вдосконалення процесу ліцензування для пивоварів, які виробляють пиво у малих обсягах і хочуть перейти зі звичайної ліцензії на статус малого виробника. Зокрема, йдеться про строки отримання ліцензії, перелік документів та вимоги до матеріально-технічної бази таких виробників.

Як відзначив Руслан Кравченко, в ДПС вже створена робоча група для вирішення проблемних питань малих виробництв спиртових дистилятів, виноробної продукції та пива.

«Найближчим часом на засіданні групи за участі народних депутатів обговоримо всі питання та напрацюємо пропозиції щодо внесення змін до Закону України № 3817, що регулює виробництво та обіг підакцизних товарів в Україні, та інших можливих шляхів врегулювання», – акцентував Голова ДПС.

Він також висловив зауваження до результатів роботи ГУ ДПС в Закарпатті по низці напрямів. Виправити ситуацію територіальне управління має до 1 червня.

05.05.2025

Руслан Кравченко: Для системних змін та реалізації ефективних механізмів потрібен відкритий діалог з ІТ-бізнесом

За минулий рік резиденти Дія Сіті сплатили до бюджету 16,8 млрд грн податків. Цьогоріч вони вже задекларували понад 3 млрд грн податку на прибуток.

Про це розповів Голова ДПС Руслан Кравченко під час зустрічі з представниками Diia.City United. Це бізнес-спілка, яка об'єднує продуктові технологічні компанії резидентів Дія.City.

«Мали продуктивну та відверту розмову про реальні запити та проблеми, які турбують IT-бізнес. Такий діалог має бути постійним, щоб прибирати всі перепони, які заважають системним змінам», – зазначив Руслан Кравченко.

Під час заходу учасники обговорили найбільш актуальні теми:

- оподаткування віртуальних активів – перший крок до врегулювання крипторинку. Потрібно забезпечити правову визначеність, захист прав учасників ринку, сприяти розвитку інноваційних технологій та залученню інвестицій;

- оподаткування доходів, отриманих через онлайн-платформи. Це системна побудова механізму контролю за торгівлею товарами та послугами в Інтернеті. Водночас не йдеться про надання автоматичного доступу ДПС до банківських рахунків фізичних осіб;

- оподаткування ПДВ IT-послуг. Складне питання, яке потребує комплексного вирішення.

«ДПС відкрита до конструктивної співпраці та реалізації ефективних механізмів, які підвищуватимуть довіру бізнесу до податкової», – підкреслив Руслан Кравченко.

Руслан Кравченко: ДПС перевиконала план надходжень за квітень на 10,2 млрд грн, за чотири місяці цього року – на понад

46 млрд гривень

Державна податкова служба демонструє стабільне перевиконання плану надходжень. У квітні, станом на 19:00 30.04.2025, ще +10,2 млрд грн. Чотири місяці завершили із солідним перевиконанням – на 46,2 млрд грн (+13,1 % до плану Мінфіну). Про це повідомив Голова ДПС Руслан Кравченко у Telegram-каналі.

«У квітні до загального фонду держбюджету по платежах, які контролює ДПС, надійшло понад 83 млрд грн (+14 % до плану, +37,2 % до квітня 2024 року)», – зазначив він.

Головні показники квітня:

- ПДФО: 29,7 млрд грн (+18,6 % до плану)

- ПДВ: 27,4 млрд грн (+6 %)

- Податок на прибуток: 5,6 млрд грн (+77,5 %)

- Акциз з вироблених та ввезених товарів: 15,7 млрд (+11,4 %)

Відшкодування ПДВ:

Четвертий місяць позитивна динаміка. У квітні відшкодовано 13 млрд грн. За січень – квітень сума становить понад 55 млрд грн (+24,2 % до показника 2024 року).

Показники січня – квітня 2025 року:

- Надходження: 398,2 млрд грн

- Перевиконання плану: +46,2 млрд грн

- Перевиконання показника січня – квітня 2024 року: +16,9 %

«Накопичили суттєвий фінансовий резерв. Завдяки системній роботі, підвищенню добровільної сплати податків та покращенню адміністрування маємо додатковий обсяг для фінансування важливих видатків», – додав Голова ДПС.

Пресслужба Головного управління ДПС у Чернігівській області

___________________________________________________________________________________

23.04.2025

Руслан Кравченко: Надходження військового збору за перший квартал цього року перевищили 34 млрд гривень

У першому кварталі 2025 року

надходження до бюджету військового збору становлять 34,1 млрд гривень.

Про це розповів Голова Державної

податкової служби України Руслан Кравченко у своєму Телеграм-каналі.

«Це в 3,7 раза більше, ніж за цей

же період минулого року. У січні – березні минулого року платники податків

сплатили до бюджету майже 9,3 млрд гривень», – додав Руслан Кравченко.

Найбільше сплачено:

м. Київ – 11,3 млрд грн,

Дніпропетровська область – 3,9 млрд грн,

Львівська область – 2,5 млрд грн,

Харківська область – 2,2 млрд гривень.

«Вдячний всім платникам податків

за свідому позицію. Це ресурс, який йде на підтримку наших військових, безпеку

та перемогу України», – наголосив Голова ДПС.

Нагадуємо!

Військовий збір сплачують усі

категорії платників податків.

Ставки військового збору:

ФОПи першої, другої та четвертої груп – 10 % від

мінімальної заробітної плати, встановленої на 1 січня звітного року (у 2025

році розмір щомісячного авансового внеску – 800 грн).

Платники єдиного податку

третьої групи (крім е-резидентів) – 1 % від отриманого доходу

щоквартально.

Підприємці на загальній системі

оподаткування – 5 % від чистого річного оподатковуваного доходу.

З найманих працівників – 5 % від

нарахованої заробітної плати.

Військовослужбовці та

працівники ЗСУ, СБУ, Служби зовнішньої розвідки України, ГУР, Нацгвардії,

Держприкордонслужби, Управління державної охорони України, Держспецзв’язку,

Державної спеціальної служби транспорту України – 1,5 відсотка з доходу, одержаного

у вигляді грошового забезпечення, грошових винагород та інших виплат, які

здійснюються відповідно до законодавства України (за винятком доходів, які

звільняються від оподаткування військовим збором відповідно до

підпункту 1.7 пункту 16 прим. 1 підрозділу 10

розділу ХХ Податкового кодексу України).

Звільнені від сплати військового

збору:

ФОПи першої та другої груп, податкові адреси яких

знаходяться на окупованих територіях або територіях, на яких ведуться бойові

дії,

ФОПи першої та другої груп, які працюють без найманих

працівників, – на час відпустки (протягом одного календарного місяця щорічно)

та у разі хвороби, яка триває більше 30 днів.

З 1 грудня 2024 року ставка

військового збору збільшена до 5 % відповідно до Закону України №

4015-ІХ від 10 жовтня 2024 року «Про внесення змін до Податкового кодексу

України та інших законів України щодо забезпечення збалансованості бюджетних

надходжень у період дії воєнного стану».

Пресслужба Головного управління ДПС у Чернігівській області

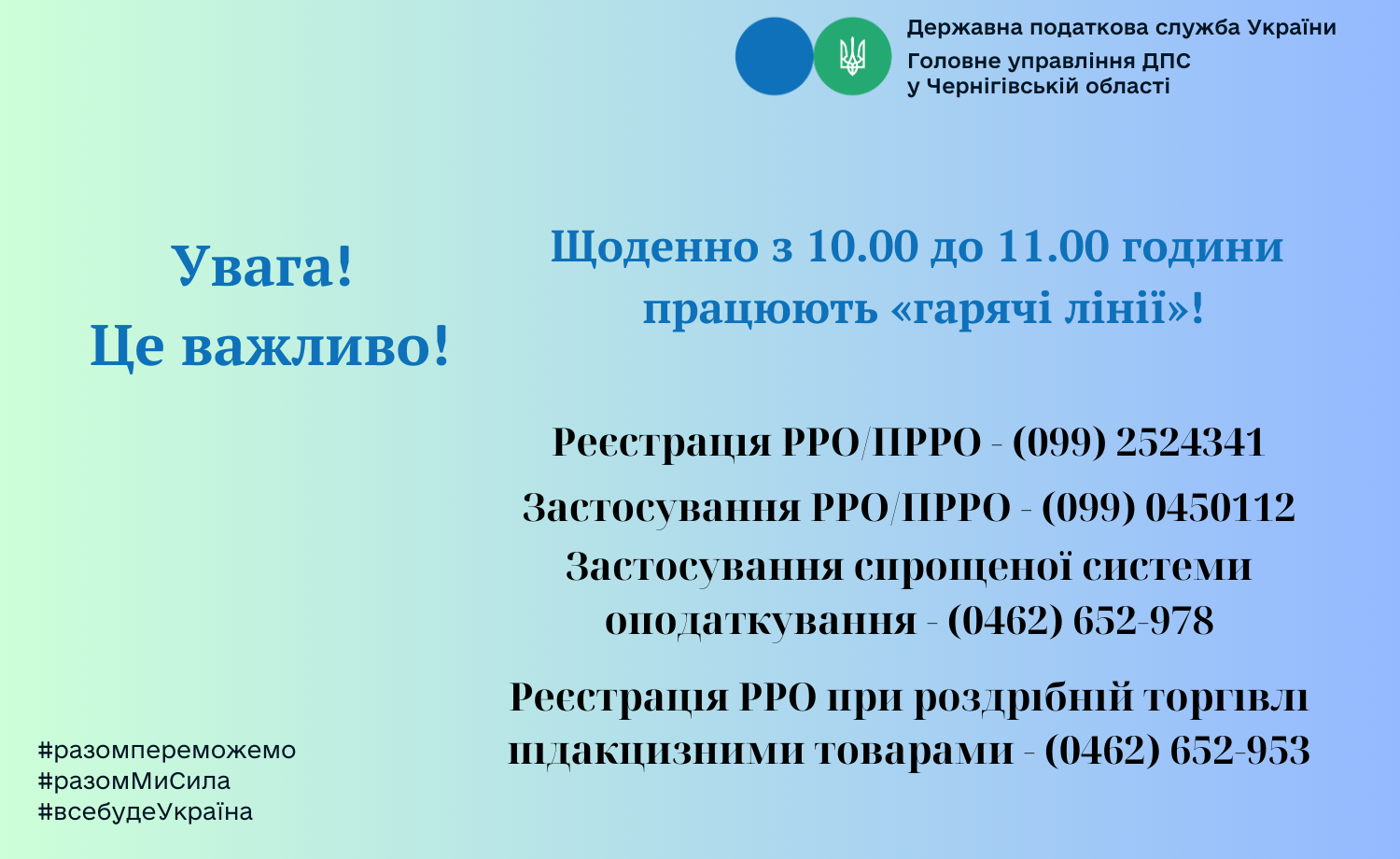

_______________________________________________________________________________________16.04.2025ДПС в кожному регіоні створила «гарячі

лінії» для вирішення податкових питань мобілізованих ФОП та ветеранівДля вирішення

податкових питань мобілізованих самозайнятих осіб за дорученням Голови ДПС

Руслана Кравченка організовано роботу «гарячих ліній».

Вони працюють у

кожному територіальному органі ДПС та надають консультації мобілізованим ФОПам,

особам, що провадять незалежну професійну діяльність, ветеранам, членам їхніх

родин щодо питань оподаткування.

З переліком

«гарячих ліній» можна ознайомитися на вебпорталі ДПС за посиланням.

Також отримати

інформаційно-довідкові послуги можна в Контакт-центрі ДПС за тел.:

0-800-501-007.

Нагадаємо, що створення «гарячих ліній» є складовою комплексу заходів для

врегулювання податкових питань мобілізованих ФОП та ветеранів.

ДПС також має

пропозиції щодо змін у законодавстві, в регіонах створені робочі групи, які

надаватимуть консультації. Регіони отримали переліки ФОП, яким нараховуються

податки, але ймовірно вони не можуть виконувати свої податкові обов’язки. По

кожному такому кейсу працюють окремо. Проводиться інвентаризація листів ФОПів

щодо списання нарахованих податкових зобов’язань з дати їх мобілізації.

Податкова знижка за благодійність: що

треба знати громадянамГромадяни

мають можливість скористатися податковою знижкою, якщо вони протягом року

здійснювали витрати на благодійність.

Умови

для отримання такої знижки:

1. Кошти або майно були передані тільки

неприбутковим організаціям, які:

- зареєстровані в Україні;

- внесені до Реєстру неприбуткових

організацій на дату передачі коштів або майна.

2. Знижка надається на суму витрат, які не

перевищують 4 % загального оподатковуваного доходу платника податків за звітний

рік.

3. Документи, які підтверджують витрати:

- квитанції, фіскальні або товарні чеки,

прибуткові касові ордери;

- копії договорів (за наявності).

Документи

мають містити інформацію про благодійника та отримувача внеску.

Копії

підтверджуючих документів подаються разом з податковою декларацією. Оригінали

документів не подаються, але зберігаються у платника протягом строку давності.

На

вимогу контролюючого органу, платники мають надати документи, які підтверджують

доходи або витрати для податкової знижки.

Важливо!

Якщо переказ зроблено на особисті рахунки волонтерів – така сума не

враховується у податковій знижці. Внески на спеціальні рахунки,

наприклад, Національного банку України або UNITED24, не дають права на знижку,

оскільки ці юридичні особи не є неприбутковими організаціями.

Рекомендуємо

перевіряти відображення юридичних осіб у відповідних реєстрах під час

підрахунку витрат, які можна віднести до податкової знижки.

З 1

січня по 31 грудня 2025 року можна подавати документи на отримання податкової

знижки за витратами, понесеними у 2024 році.

Як

подати декларацію детальніше за посиланням: https://tax.gov.ua/media-tsentr/novini/866521.html.

Про

терміни подання декларації: https://tax.gov.ua/media-tsentr/novini/865606.html.

Як

отримати податкову знижку: https://tax.gov.ua/media-tsentr/novini/870381.html.

Пресслужба Головного управління

ДПС у Чернігівській області

У першому кварталі 2025 року надходження до бюджету військового збору становлять 34,1 млрд гривень. Про це розповів Голова Державної податкової служби України Руслан Кравченко у своєму Телеграм-каналі.

«Це в 3,7 раза більше, ніж за цей же період минулого року. У січні – березні минулого року платники податків сплатили до бюджету майже 9,3 млрд гривень», – додав Руслан Кравченко.

Найбільше сплачено:

м. Київ – 11,3 млрд грн,

Дніпропетровська область – 3,9 млрд грн,

Львівська область – 2,5 млрд грн,

Харківська область – 2,2 млрд гривень.

«Вдячний всім платникам податків за свідому позицію. Це ресурс, який йде на підтримку наших військових, безпеку та перемогу України», – наголосив Голова ДПС.

Нагадуємо!

Військовий збір сплачують усі категорії платників податків.

Ставки військового збору:

ФОПи першої, другої та четвертої груп – 10 % від мінімальної заробітної плати, встановленої на 1 січня звітного року (у 2025 році розмір щомісячного авансового внеску – 800 грн).

Платники єдиного податку третьої групи (крім е-резидентів) – 1 % від отриманого доходу щоквартально.

Підприємці на загальній системі оподаткування – 5 % від чистого річного оподатковуваного доходу.

З найманих працівників – 5 % від нарахованої заробітної плати.

Військовослужбовці та працівники ЗСУ, СБУ, Служби зовнішньої розвідки України, ГУР, Нацгвардії, Держприкордонслужби, Управління державної охорони України, Держспецзв’язку, Державної спеціальної служби транспорту України – 1,5 відсотка з доходу, одержаного у вигляді грошового забезпечення, грошових винагород та інших виплат, які здійснюються відповідно до законодавства України (за винятком доходів, які звільняються від оподаткування військовим збором відповідно до підпункту 1.7 пункту 16 прим. 1 підрозділу 10 розділу ХХ Податкового кодексу України).

Звільнені від сплати військового збору:

ФОПи першої та другої груп, податкові адреси яких знаходяться на окупованих територіях або територіях, на яких ведуться бойові дії,